Des prix en hausse continue et qui atteignent des sommets

L’immobilier neuf, comme l’immobilier dans son ensemble, a vu ses prix fortement augmenter sur les dernières années.

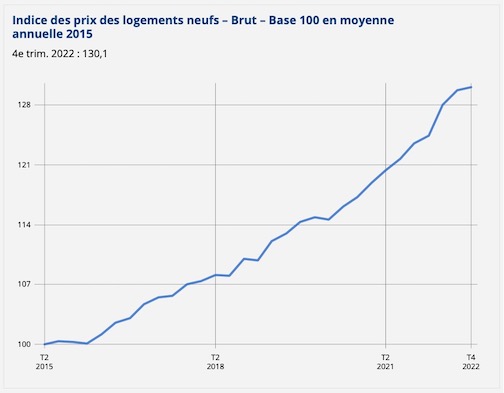

Voici l’évolution des prix depuis 2015 mesurée par l’INSEE :

Source : Insee – série 010001869 : Indice des prix des logements neufs – Brut – Base 100 en moyenne annuelle 2015.

Le rythme de la hausse se stabilise depuis mi-2022. Cette évolution n’est pas spécifique à l’immobilier neuf. Elle est également constatée dans l’immobilier ancien dans les mêmes proportions.

Le neuf est traditionnellement plus cher au m² que l’ancien, entre 20 et 30 %. Différents facteurs contribuent à cette hausse : poids des normes de plus en plus nombreuses, coût de la construction et hausse des salaires, prix et rareté du foncier constructible, fiscalité.

Le graphique suivant présente les prix au m² constatés en novembre 2022 dans les grandes métropoles :

Source : labo.immo.org – étude novembre 2022.

Dans les métropoles françaises, le prix moyen du neuf atteint 5 500 € / m² en moyenne, soit 550 000 euros pour un appartement de 100 m².

Paris caracole en tête avec des prix dépassant les 13 500 € au m². La hausse des prix est générale sur tout le territoire.

Si nous prenons un peu plus de recul sur l’échelle temporelle, c’est bien la hausse des prix observée en France dans le neuf comme dans l’ancien, qui a dégradé le pouvoir d’achat immobilier.

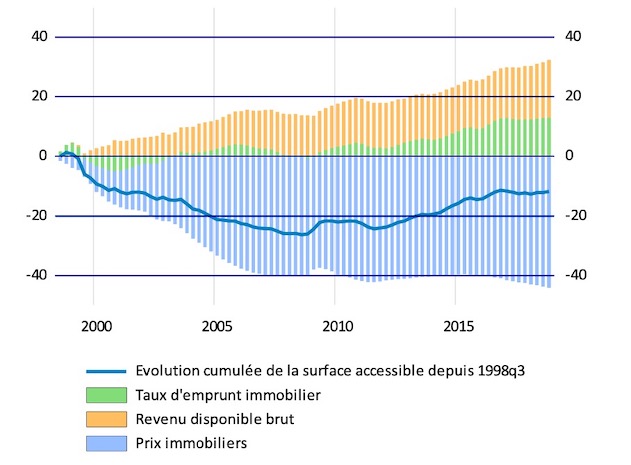

Pour illustrer cette dégradation progressive, le graphique suivant est très intéressant et instructif :

Source : Bloc-notes Eco billet n°148 – auteurs : Antoine Lalliard, Julien Leroux, Marie Delorme, William Honvo – Banque de France - https://blocnotesdeleco.banque-france.fr.

Les auteurs ont voulu calculer la variation cumulée du pouvoir d’achat immobilier en France depuis 1998, et sa décomposition selon les effets cumulés relatifs aux évolutions du revenu disponible, du taux d’emprunt et des prix immobiliers. Si l’on prend uniquement la composante prix, la surface accessible pour les acquéreurs a diminué de plus de 40 m² depuis 1998 !

L’effet de ciseau du crédit immobilier depuis 2022

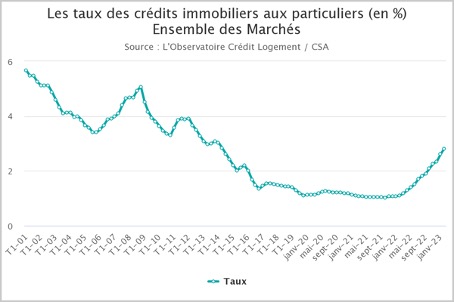

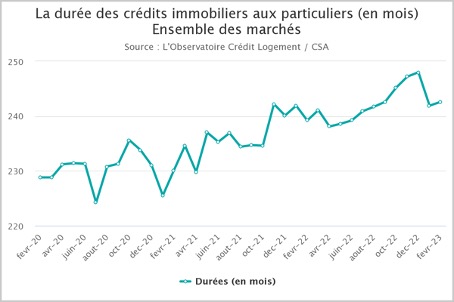

Jusqu’à l’an dernier, pour contrebalancer en partie cette hausse générale des prix, les ménages ont pu bénéficier de la baisse continue des taux de crédit immobilier. Associée à une hausse de la durée des crédits, le marché s’est maintenu. Tous ceux qui ont pu acquérir depuis les années 2000 se sont créé de beaux patrimoines !

Après avoir atteint en moyenne un point bas de 1 % au premier trimestre 2022, les taux montent fortement depuis. Nous sommes actuellement sur une moyenne de 3 % toutes durées confondues et la hausse ne semble pas terminée…

La durée des crédits s’est inexorablement allongée ces dernières années. En février 2023, 67 % des prêts immobiliers accordés dépassent les 20 ans. Il n’y a plus de marges du côté du crédit pour suivre la hausse de prix.

Axel Masson

Agent immobilier

Conseiller en immobilier