Selon la dernière note de conjoncture des notaires [1], le volume de transactions de logements anciens à fin février 2025 a atteint 803 000 transactions en rythme annuel. Après avoir atteint un point bas en octobre 2024 à 777 000 transactions en rythme annuel, le volume de transactions a retrouvé un niveau proche de celui d’avril 2024. Grâce à cette stabilisation, le marché de l’immobilier semble amorcer sa phase de reprise. Néanmoins, le nombre de transactions a chuté de 35,6% entre août 2021 et octobre 2024, réduisant l’activité du marché à ses niveaux d’il y a deux décennies.

Poursuite de la diminution des taux

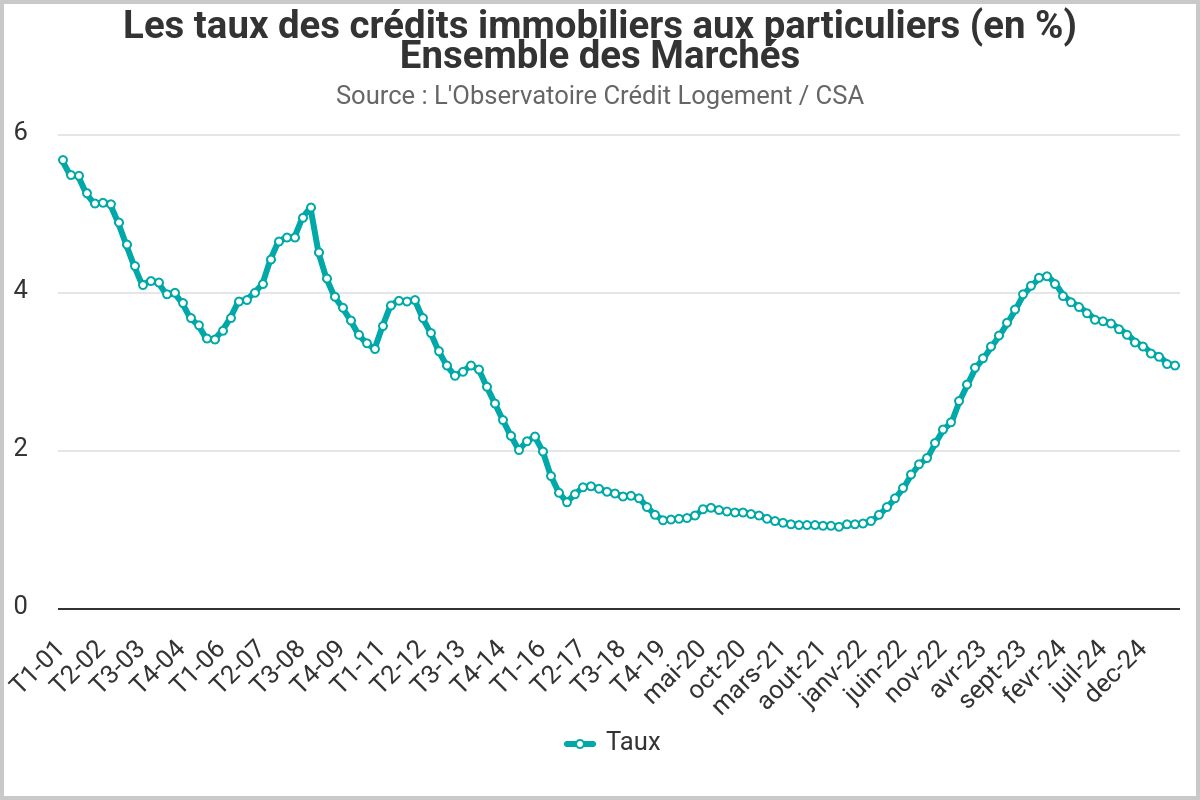

Source : baromètre avril 2025 Observatoire Crédit Logement/CSA

Source : baromètre avril 2025 Observatoire Crédit Logement/CSA

Les taux de crédit moyens (toutes durées confondues), qui avaient grimpé à 4,21% en novembre 2023, ont ensuite baissé pour atteindre 3,32% fin décembre 2024 et 3,07 % en avril 2025. Cependant, cette dynamique favorable ne gomme pas encore l’importante augmentation des taux constatée entre 2022 et 2023.

Pour mémoire, les taux moyens de crédit immobilier avaient atteint un plancher de 1,03 % en octobre 2021, période que l’on peut qualifier a posteriori d’« âge d’or » pour les emprunteurs.

Selon les données de l’observatoire, les taux toutes durées confondues sont en diminution constante depuis décembre 2023.

Source : baromètre avril 2025 Observatoire Crédit Logement/CSA

Source : baromètre avril 2025 Observatoire Crédit Logement/CSA

L’éventail des taux se resserre. Ainsi, en avril 2025, l’Observatoire a mesuré seulement 0,11 % d’écart entre un crédit sur 15 ans et un crédit sur 25 ans.

La durée totale des crédits n’augmente plus

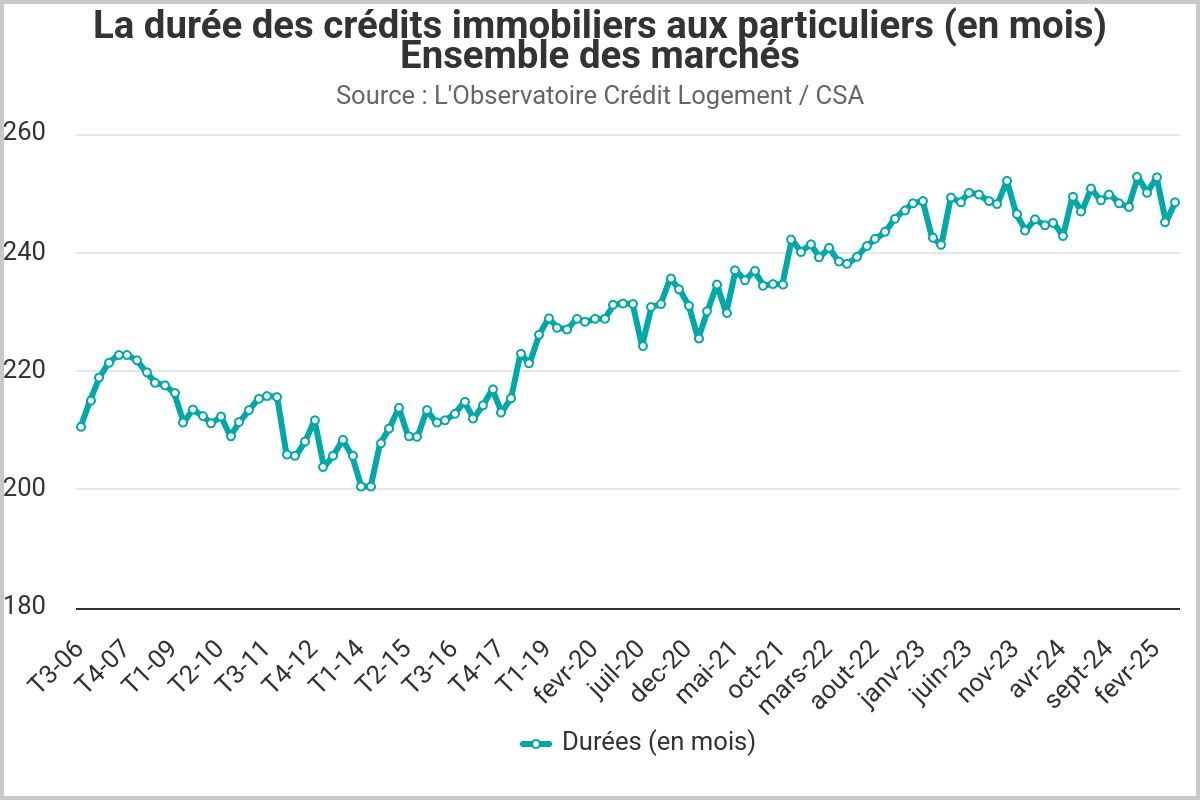

Source : baromètre avril 2025 Observatoire Crédit Logement/CSA

Source : baromètre avril 2025 Observatoire Crédit Logement/CSA

En avril 2025, la durée moyenne des prêts s’est établie à 249 mois, soit à peu près 21 ans. Cette durée moyenne se stabilise depuis deux ans.

Pendant la période de remontée des taux, l’allongement de la durée moyenne des crédits a été un moyen utilisé par les établissements bancaires pour maintenir la solvabilité des emprunteurs. En effet, rallonger la durée d’un crédit permet, pour un même montant emprunté, de réduire la mensualité. Cependant, la contrepartie de cet allongement a été le renchérissement du coût global du crédit pour les emprunteurs…

Actuellement, 69 % des prêts bancaires en accession à la propriété sont octroyés sur des durées de plus de 20 ans.

L’observatoire note que « les banques ont accompagné la diminution des taux des crédits et facilitent l’amélioration de la solvabilité de la demande des ménages ». Il temporise en indiquant que « l’annuité de remboursement moyenne pour un emprunt de 100 K€ a certes baissé de 11,2 % en un an, elle reste toujours plus élevée de 18,3 % par rapport à décembre 2021, avant que les conditions de crédit ne se détériorent ».

La production de crédit retrouve du tonus

Selon la Banque de France [2], la production de crédits à l’habitat (hors renégociations) a atteint 12 milliards d’euros en mars 2025, après 10,8 milliards en février et 9,9 milliards en janvier, confirmant la tendance haussière à l’œuvre depuis plusieurs mois.

Quelles prévisions pour l’ensemble de l’année 2025 ?

De nombreux facteurs influencent la demande de crédit, comme la croissance économique, le chômage et plus généralement la confiance en l’avenir. C’est cette confiance qui permet aux ménages de se projeter et de concrétiser l’acquisition d’un bien immobilier.

Prévision pour le reste de l’année 2025

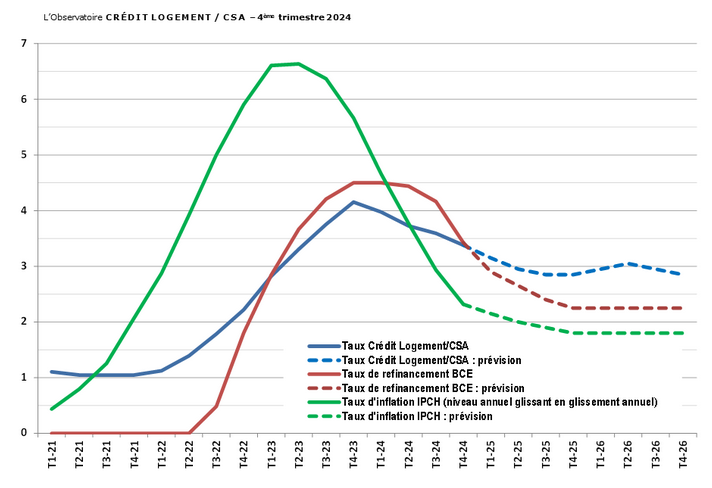

Source : baromètre décembre 2024 Observatoire Crédit Logement/CSA

La croissance économique devrait ralentir « avec 0,7 % en 2025 et 0,8 % en 2026 » et « le taux de chômage remonterait assez rapidement, pour s’établir au-dessus de 8 % dès 2026 ». Dans ce contexte, la croissance du pouvoir d’achat des ménages resterait faible. L’inflation devrait continuer à ralentir avec un taux moyen annuel inférieur à 2 % dès le début de 2025.

L’observatoire prévoit des taux moyens de crédit immobilier à 2,85 % au quatrième trimestre 2025 (2,95 % en moyenne annuelle).

Pour aller plus loin :

Baromètre de l’observatoire Crédit Logement- avril 2025.

Notes :

Axel Masson

Rédaction des Experts du Patrimoine (Village des Notaires)