Qui est redevable de l’IFI ?

L’IFI est dû par les personnes physiques dont le patrimoine immobilier net imposable au 1er janvier de l’année de la déclaration est estimé à plus de 1 300 000 euros (valeur nette, déduction faite du passif).

Il convient donc de se placer rétroactivement au 1er janvier de chaque année pour déterminer le patrimoine taxable à l’IFI. Toute modification du patrimoine ou de la situation familiale ayant un impact sur le foyer fiscal au sens de l’IFI intervenant entre le 1er janvier de l’année concernée et le dépôt de la déclaration reste donc sans incidence sur l’IFI de l’année concernée par la déclaration quelle que soit la nature des évolutions (donation consentie ou reçue, héritage, achat d’un bien, vente d’un autre…).

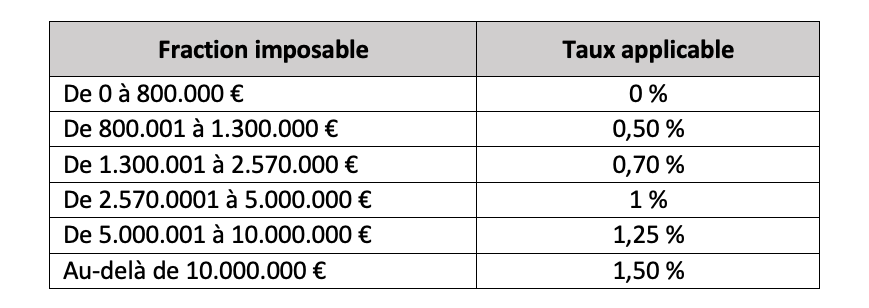

Remarque : Bien que le seuil de déclenchement de l’IFI soit fixé à 1 300 000 euros, le barème de l’IFI s’applique dès 800 000 euros de patrimoine taxable. L’effet de seuil est donc très fort et une décote a été créée pour les patrimoines taxables compris entre 1 300 000 euros et 1 400 000 euros. Le montant de cette décote se calcule de la manière suivante : 17 500 € - 1,25 % de la valeur nette taxable du patrimoine. Exemple : pour un patrimoine net taxable de 1 350 000 euros, l’IFI à payer sera de 2 225 euros déduction faite de la décote de 625 euros.

Quelles nouveautés pour 2023 ?

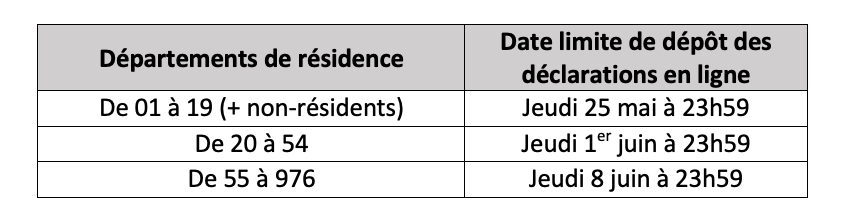

La déclaration d’IFI 2023 se fera, cette année encore, concomitamment avec la déclaration de revenus. Le calendrier a été communiqué par Bercy, et les dates limites de dépôt des déclarations seront les suivantes :

La date limite de paiement de l’IFI 2023 dépendra du mode de règlement et devrait être fixée à mi-septembre ou mi-novembre.

Les tranches du barème de l’IFI ne sont pas indexées sur l’inflation contrairement à celles de l’IRPP. Ainsi, le barème, les abattements et les plafonnements de l’IFI restent inchangés depuis l’instauration de cet impôt en 2018.

Actifs taxables

Actifs immobiliers « purs »

- Abattement et décotes

Le code général des impôts instaure en son article 973 I un abattement de 30 % sur la valeur au 1er janvier de la résidence principale, sous réserve que celle-ci soit détenue en direct.

* Indivision

Certains biens détenus en indivision peuvent faire l’objet d’une décote sur leur valeur pouvant aller jusqu’à 20 % [1]. Il s’agit d’une tolérance de l’Administration fiscale qui doit trouver sa justification dans les difficultés de gestion inhérentes aux situations d’indivision. À noter qu’il n’en est pas fait mention dans le Bulletin Officiel des Finances Publiques (BOFiP), ni dans le code général des impôts (CGI).

Le taux de décote sera à déterminer au cas par cas, en tenant compte du nombre d’indivisaires, du lien entre les coindivisaires et l’entente entre eux : une mésentente notoire pouvant justifier une décote plus importante. Ainsi, la Cour de cassation n’a, par exemple, pas retenu de décote dans le cas d’indivision entre époux ou entre un parent et son enfant unique [2].

* Location

Pour les biens loués, la décote tolérée sera fonction de la nature du bail et de la durée restant à courir au 1er janvier de l’année concernée par la déclaration. En effet, assez logiquement, plus le bail est long et protecteur pour le locataire, plus la décote admise sera importante. Une décote comprise entre 10 et 30 % peut trouver à s’appliquer mais le contribuable devra, encore une fois, pouvoir justifier que la location de son bien entraine une baisse de sa valeur sur le marché. Ainsi, si l’échéance du bail et donc la possibilité de récupérer le logement est proche, une décote de 20 % sera difficilement justifiable. Le raisonnement est similaire pour des immeubles loués meublés : leur récupération étant aisée, il est risqué d’aller au-delà de 10% de décote par rapport à la valeur de marché.

Aucune décote supplémentaire ne trouve à s’appliquer pour les dispositifs fiscaux particuliers tels que les Pinel, Duflot, etc [3].

* Cumul des décotes ?

Cette question a été source de nombreux débats qui semblent plus ou moins clos aujourd’hui.

Il a ainsi été reconnu, par la Cour de cassation et différents tribunaux, que plusieurs décotes pouvaient se cumuler, sous réserve de pouvoir être justifiées. Il a ainsi déjà été validé l’application d’une décote de 20 % pour occupation et d’une décote de 20 % pour indivision (soit une décote totale de 36 %) [4].

Baisser la valeur des biens déclarés à l’IFI est certes tentant, mais il faut raison garder et se souvenir que pour être applicables, les décotes doivent pouvoir être argumentées et justifiées en cas de demande d’informations de la part de l’Administration fiscale.

Démembrement : attention à la répartition entre usufruitier et nu-propriétaire en fonction de l’origine du démembrement !

Sur le principe, la règle est simple : c’est toujours l’usufruitier qui est redevable de l’impôt pour la valeur de la pleine propriété du bien [5].

Toutefois, fidèle à l’adage « pourquoi faire simple quand on peut faire compliqué ? », l’Administration Fiscale a instauré une exception d’importance à ce principe et prévoit une répartition différente en fonction de l’origine du démembrement.

Ainsi, si le démembrement résulte de l’option par le conjoint survivant pour l’usufruit légal de la succession de son époux décédé (prévu à l’article 757 du Code civil), alors l’IFI n’est plus à la charge exclusive de l’usufruitier mais doit être réparti entre usufruitier et nu(s)-propriétaire(s) en proportion de la valeur de leurs droits respectifs. La valeur de la nue-propriété varie en fonction de l’âge de l’usufruitier au 1er janvier de l’année d’imposition, et est obtenue en application du barème codifié à l’article 669 du Code général des impôts.

Seuls les usufruits légaux sont concernés par cette exception. Pour les usufruits « choisis » (c’est-à-dire résultant d’un testament, d’une donation au dernier vivant ou d’une donation avec réserve d’usufruit), l’usufruitier reste seul redevable de l’IFI au titre des biens démembrés, pour leur valeur en pleine propriété.

Actifs financiers avec des sous-jacents immobiliers

L’article 972 du CGI soumet à l’IFI dans le patrimoine du souscripteur la valeur de rachat des contrats d’assurance rachetables (et des bons ou contrats de capitalisation exprimés en unités de compte) à hauteur de la fraction de leur valeur représentative des unités de compte constituées d’actifs imposables.

- Plan Épargne Retraite

Ni la loi, ni le BOFiP, ne traitent spécifiquement des modalités d’imposition du PER à l’IFI. Il a donc été demandé au Gouvernement de préciser si le raisonnement applicable aux PERP – à savoir une exonération d’IFI du fait du caractère non rachetable des sommes malgré les cas de déblocage anticipé prévus par la lois – était transposable au PER.

Une réponse ministérielle, publiée au Journal Officiel du 9 février 2023, est venue apporter ces précisions tant attendues. Les PER bancaires, ouverts sous la forme de comptes-titres, entrent dans l’assiette taxable à l’IFI pour leur quote-part représentative d’actifs immobiliers. À l’inverse, les capitaux versés sur un PER assurantiel sont, par principe, bloqués jusqu’à la retraite. Toutefois, il faut nuancer cette réponse puisqu’il existe des cas de déblocage anticipé prévus à l’article L 224-4 du code monétaire et financier. La réponse ministérielle précise d’ailleurs que « l’attention est attirée sur le fait que la simple existence de l’événement permettant le déblocage suffit à donner au contrat un caractère rachetable ».

Nous pouvons donc conclure, en attendant que l’Administration fiscale n’apporte plus de précisions que :

• durant la phase d’épargne, le PER assurantiel est en principe non rachetable, il n’entre donc pas dans l’assiette de l’IFI ;

• lorsque le contrat est rachetable en raison d’une des causes de déblocage anticipé [6] ou lorsque l’assuré a atteint l’âge de la retraite, il entre dans l’assiette de l’IFI. La réponse ministérielle insiste sur le fait que la simple existence de l’évènement permettant le déblocage suffit à caractériser le contrat comme étant rachetable, y compris si l’adhérent n’a pas réalisé le déblocage anticipé.

- Titres de foncières cotées

Les titres de foncières cotées sur un marché réglementé français ou étranger (Klepierre, Icade, Unibail-Rodamco-WestGeld par exemple) sont exclus de l’assiette de l’IFI sous réserve de détenir - directement ou indirectement, seul ou conjointement - moins de 5 % du capital et des droits de vote.

- Bois et forêts

Les bois et forêts (ou les parts de groupements forestiers) sont évidemment intégralement exonérés d’IFI s’ils sont qualifiés d’actifs professionnels par leur propriétaire. Lorsque ce n’est pas le cas, ces biens bénéficient tout de même d’une exonération non négligeable à concurrence des trois quarts de leur valeur vénale, sous réserve de respecter les deux conditions cumulatives suivantes :

• prendre l’engagement de les exploiter pendant 30 ans ;

• et produire un certificat du directeur départemental de l’agriculture attestant que les biens présentent une garantie de gestion durable et produire un bilan de mise en œuvre du document de gestion durable (à renouveler tous les 10 ans).

- Fonds de crowdfunding immobilier, de value add, de marchands de biens…

En fonction de la structure juridique d’investissement, certains placements peuvent être assimilés à des produits financiers et donc ne pas être pris en compte pour déterminer la base taxable à l’IFI des investisseurs concernés. Pour les détenteurs d’un patrimoine immobilier important, et qui conservent une forte appétence pour l’immobilier, c’est un point qu’il faut étudier. Au-delà du sujet IFI, ce genre de fonds peut également permettre de ne pas avoir à lever soi-même de la dette, et d’avoir une durée d’investissement beaucoup plus courte qu’un investissement immobilier en direct.

Achevé de rédiger en avril 2023

Notes :

[1] Cass. Com., 6 mars 2007, n°05-2121.

[2] Cass. Com. du 30 sept. 2020, n°18-15748.

[4] Cass. com., 16 février 2016, n° 14-23.301.

[5] CGI, art. 968.

[6] Décès du conjoint ou du partenaire de PACS, invalidité 2e ou 3e catégorie de la Sécurité Sociale du titulaire, de son conjoint ou partenaire de PACS, surendettement, expiration des droits à l’assurance chômage, liquidation judiciaire, achat de la résidence principale.

Hélène Détrez & Bastien Baron

Conseils en gestion de patrimoine