L’open data de la fiscalité locale au service des entreprises

Avec le site data.economie.gouv du ministère de l’Économie et des Finances, les entreprises ont accès non seulement à de nombreuses données en source ouverte (open data), mais aussi désormais à un outil de visualisation des taux d’impositions directes locales, commune par commune.

Quelles sont les données accessibles ?

Les sources de données sont les taux de fiscalité directe locale votés par les communes et les intercommunalités. Ces taux sont issus du fichier de recensement des éléments d’imposition (REI).

Les taux de 6 taxes sont consultables en comparaison locale :

- la Taxe Foncière sur les propriétés Bâties (TFB) ;

- la Taxe Foncière sur les propriétés Non Bâties (TFNB) ;

- la Taxe d’Enlèvement des Ordures Ménagères (TEOM) ;

- la Cotisation Foncière des Entreprises Hors Zone d’Activité Économique (CFE HZ) ;

- la Cotisation Foncière des Entreprises en Zone d’Activité Économique (CFE ZAE) ;

- la Cotisation Foncière des Entreprises en Zone Éolienne (CFE EOL).

Comment fonctionne l’outil ?

Il faut d’abord sélectionner un exercice fiscal (le site recense les taux de fiscalité depuis l’exercice fiscal 2021. ), puis l’une des régions françaises et enfin un département, avant de cliquer sur « Suivant ». Apparaît alors une carte interactive. Il est possible de choisir un affichage sous forme de liste en cliquant sur « Table ».

L’outil permet de sélectionner plusieurs communes pour lesquelles les données seront comparées. La moyenne départementale et régionale de la taxe ou cotisation concernée apparaît également dans les résultats de la requête. Les taux globaux de la taxe sont affichés en pourcentage [1].

Trois taux de CFE peuvent s’appliquer sur la commune : un taux hors zone d’activités économiques (HZ), un taux dans la zone d’activités économiques (ZAE) et un taux relatif à la fiscalité sur les éoliennes terrestres (EOL).

Lorsque 2 ou 3 taux s’affichent, un seul sera appliqué à l’entreprise. Il dépendra de la localisation géographique de l’entreprise ou de son activité. Dans le cas d’une entreprise qui gère des installations de production d’électricité utilisant l’énergie mécanique du vent (éolienne terrestre), le taux à retenir est le taux EOL.

Si le taux est renseigné « sans objet », la nature de l’entreprise n’a pas d’effet sur le taux de CFE. Dans ce cas, c’est la localisation géographique (dans la zone d’activités économiques : taux ZAE ou hors zones : taux HZ) qui sera déterminante.

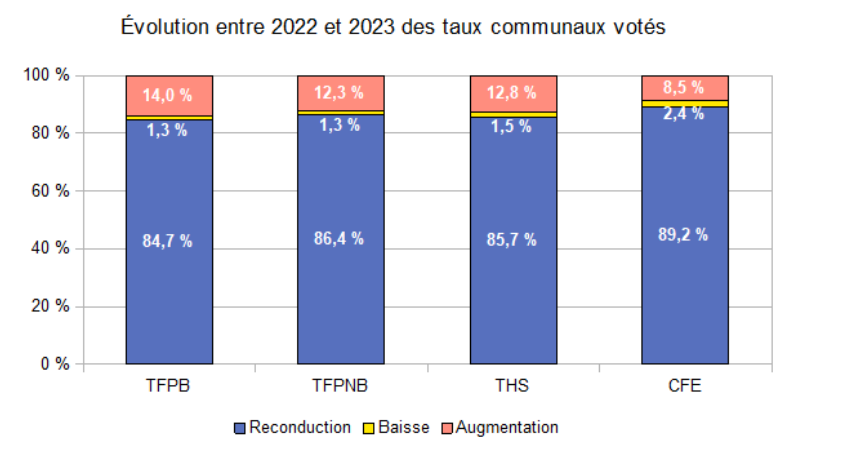

Évolution des taux de fiscalité communale entre 2022 et 2023

En complément de la plateforme permettant la comparaison des fiscalités locales, la DGFiP propose plusieurs ressources. Il est ainsi possible de consulter les informations relatives aux délibérations fiscales applicables au titre de l’année et votées par les collectivités locales, disponibles sur le site collectivites-locales.gouv.fr..

On se souvient que la fiscalité communale repose sur la collecte de plusieurs taxes [2]. En 2023, les recettes fiscales des collectivités locales se composent pour 41% d’impôts directs locaux et pour 59% d’autres impôts et taxes locales [3].

Selon une étude de la Direction Générale des Finances Publiques d’août 2023 [4], les communes ont, en grande majorité, maintenu identiques les taux d’imposition entre 2022 et 2023 comme le montre le graphique suivant.

Source :DGFiP

Mais le taux d’imposition n’est pas le seul facteur entraînant une variation de la pression fiscale locale. La revalorisation des bases fiscales est indexée chaque année sur le taux d’inflation [5]. En 2023, c’est le taux d’inflation qui contribue le plus à la hausse de la pression fiscale locale.

Accédez à data.economie.gouv.fr

Notes :

[1] Une notice d’information permet d’avoir les modalités précises de calcul de la taxe considérée.

[2] Taxe Foncière sur les Propriétés Bâties (TFPB), Taxe Foncière sur les propriétés Non Bâties (TFNB), Taxe d’Habitation sur les résidences Secondaires (THS), Taxe d’Enlèvement des Ordures Ménagères (TEOM), Cotisation Foncière des Entreprises (CFE), etc.

[3] Source : min. Collectivités, Les collectivités locales en chiffres 2023, spécialement. p.69

[4] Taux de fiscalité directe locale votés en 2023 par les communes et les établissements publics de coopération intercommunale à fiscalité propre

[5] Pour mémoire, les valeurs locatives ont été revalorisées de 7,1% en 2023, après une hausse de 3,4% en 2022.

Axel Masson

Rédaction des Experts du Patrimoine (Village des Notaires)