Résidence secondaire à l’actif d’une SCI : quels risques ?

Par principe, une société civile est dite semi-transparente sur le plan fiscal. Dans l’hypothèse où il n’y a que des associés personnes physiques et uniquement des revenus fonciers, ces derniers seront soumis à l’impôt sur le revenu (IR) dans ladite catégorie ainsi qu’aux prélèvements sociaux. Précisons ici que, dans le cas d’un bien à usage d’habitation, celui-ci doit être loué nu pour que les loyers soient imposables dans la catégorie des revenus fonciers.

Pour amortir les charges générées par la résidence secondaire inscrite à l’actif de la SCI, les associés envisagent de la louer. C’est une classe d’actifs qui s’y prête. Située bien souvent dans des lieux touristiques, il peut être aisé de la louer 6 semaines ou plus dans l’année afin d’amortir les charges.

Les associés auront alors recours à la location saisonnière qui implique de louer le logement garni d’un mobilier suffisant pour y habiter temporairement. Or, si la location est une activité civile sur le plan juridique, la location meublée est, elle, considérée d’un point de vue fiscal comme une activité commerciale. Cette dernière a pour conséquence de soumettre de plein droit la SCI à l’Impôt sur les sociétés (IS), même en cas de location saisonnière « non habituelle ».

Il est par ailleurs inutile d’essayer de faire passer une location saisonnière pour de la location nue. Une décision de la Cour Administrative d’Appel de Marseille du 11 juillet 2019 est venue préciser qu’une SCI ne pouvait pas prétendre exercer une activité de location nue en omettant d’inscrire les meubles garnissant les logements à l’actif de son bilan, dès lors qu’elle en était propriétaire.

Il existe toutefois une nuance, l’administration fiscale tolérant que le montant hors taxes des recettes de nature commerciale d’une SCI n’excède pas 10 % par rapport au montant des recettes totales hors taxes avant d’assujettir la société à l’IS. Ainsi, pour 1 000 € de recettes en location meublée, il faut 9 000 € de recettes en location nue pour conserver le régime fiscal semi-transparent...

Conséquences d’un assujettissement de la SCI à l’IS

L’assujettissement d’une société civile à l’IS peut être une stratégie véritablement intéressante dans certaines configurations patrimoniales, mais assurément pas dans toutes !

Une résidence secondaire est, par définition, rarement louée toute l’année et plus souvent mise à disposition des associés à titre gratuit. Dès lors, ils auront l’obligation de rapporter un loyer fictif correspondant aux périodes non louées et le bénéfice sera donc majoré d’un loyer qui n’aura jamais été perçu !

Ensuite, ils auront l’obligation de tenir une comptabilité et d’amortir le bien ce qui aura des conséquences sur la fiscalité de la plus-value lors de la revente.

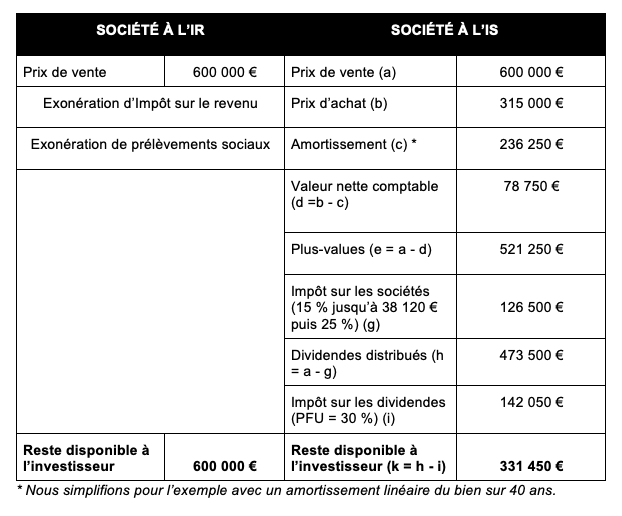

Dans une société civile à l’IR, la fiscalité sur la plus-value immobilière dégagée par la vente d’un immeuble inscrit à l’actif est la même que pour un particulier. C’est-à-dire que la plus-value est exonérée d’impôt sur le revenu au bout de 22 années de détention et de prélèvements sociaux au bout de 30 années de détention.

Dans une société à l’IS, il n’est pas question d’un quelconque abattement, pis encore, la pratique des amortissements sur le bien vient accroître le montant de la plus-value qui sera soumise à l’IS.

Prenons un exemple pour étayer ces développements. Considérons un bien immobilier d’une valeur à l’acquisition de 315 000 € et au jour de la cession, au bout de 31 ans de détention, d’une valeur de 600 000 €.

La taxation de la plus-value d’un bien inscrit à l’actif d’une SCI à l’IS est, nous le voyons, prohibitive et la douloureuse porte bien son nom !

L’intégration d’une résidence secondaire dans une société civile peut donc être source de déconvenues. Il est peu probable, en effet, que les associés aient pour objectif de :

- payer de l’impôt sur des loyers qu’ils n’auront jamais perçus ;

- verser près de la moitié du prix de cession du bien aux impôts.

Clément RAMARD

Conseiller en Gestion de Patrimoine chez Vidal Patrimoine